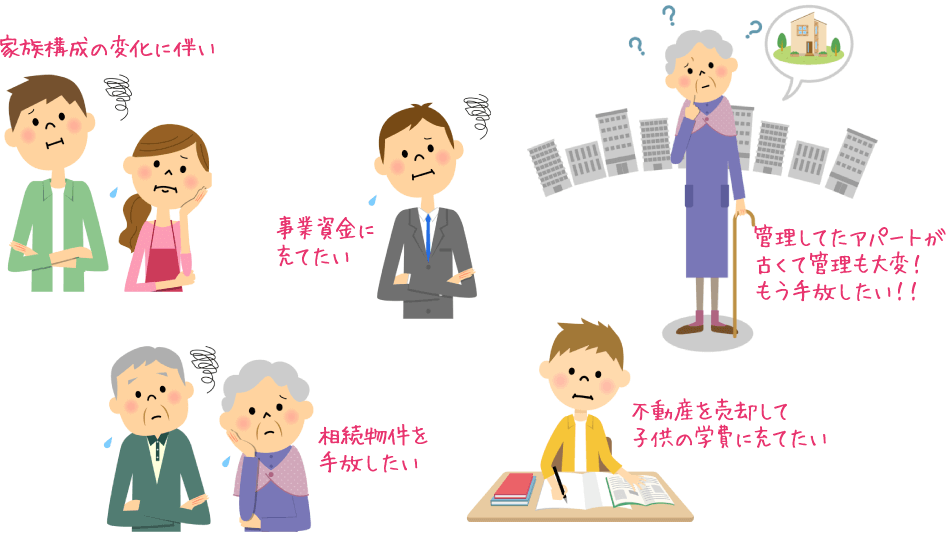

など人によって様々です。

そして、不動産を手放すというと、どうしてもネガティブなイメージがありますがこれは少しも悪いことではありません。もともと不動産は「何かあったときのため」に保有している場合がほとんどです。

むしろ、その時に不動産を持っていた、

という「先見の明」は素晴らしいことです。

ではいざ不動産を売ろうと思ったとき、あなたならどう行動しますか?

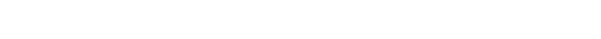

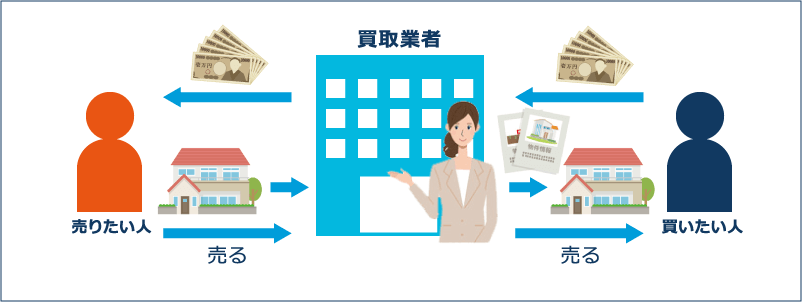

不動産を売る場合の一般的な流れは、上記のような仲介の不動産業者に頼み、売り主を探すというのが一般的な流れでした。

この流れだと、一見シンプルに見えますが、通常売れるまでに6~12ヶ月かかると言われています。しかも、その間の名義はあなた(自分)です。また、仲介活動はしているけどなかなか買い手が現れないという場合もあります。そうなると、買い手が現れるまで固定資産税は自分で払う事となります。

仲介業者に頼むということは、ある種「運」任せの不動産売却と言えるでしょう。

なぜ、不動産仲介業者をおすすめしないのか?

それにはこんな理由があるからです。

不動産仲介業者は不動産を「売りたい人」と「買いたい人」の橋渡しをすることで仲介料を得ています。

不動産仲介業者は「仲介料」が収入のほとんどを占めています。仲介業者がこの仲介料を得るためには、まず売り手から「媒介契約(売る権利)」を得る必要があります。これは、「売却活動はウチに任せてください。そしてウチに任せた以上、一定期間はよその不動産屋にはこの話を持っていけませんよ」という契約です。なぜならこの「媒介契約(売る権利)」を結ぶことが目的なのですから…。

よく「どこよりも高い査定金額!!」と謳う不動産会社を目にしますが、「どこよりも高い査定金額」というのは、裏を返せばこの「媒介契約」を得ることが目的で提示された金額であり、「本当に売れるであろう相場の金額」とはかけ離れている場合がほとんどです。

そしそして数か月たって「売れないので安くしましょう!」と言って、じわじわと値下げをしていき、本来の適正価格まで落としていく。信じられないかもしれませんが、これは仲介業者では常套手段なのです…。

不動産の売却方法には、仲介業者に依頼する以外に、もう一つの方法があります。あまり知られていませんが、不動産買取業者に直接買ってもらう方法です。

不動産買取業者(以下買取業者)に頼む場合は、買取業者があなたから直接買い取ってくれるので、仲介業者と比べるとかなり早く売却ができます。しかし、中には急いで売却したい、お客様の足元を見て安く買い叩く悪質な業者や、売り先を見つけられずに、または手続きなどに時間がかかり、数ヶ月を要する業者もいるので注意が必要です。買取業者を選ぶ時は創業年数が長い所や、買取実績が多い業者を選ぶと良いでしょう。

私たちオーディン都市開発株式会社は、創業より39年が経過し、買い取り実績もここ4年で600件近くと、実績十分な不動産買取業者です。しかも大阪、兵庫をはじめ、全国の不動産を買い取りさせて頂いています。

ここで、仲介業者に不動産売却を頼んだ場合と、私たちが直接不動産を買い取る場合の

メリットとデメリットを比較してみましょう。

|

|

|

|---|---|---|

|

□査定額は適正価格より高め

(売れるとは限らない) □どんな不動産も査定できる |

□日本最速買取(最短48時間)

□関西全域で対応 □査定額は適正価格にてお伝え □仲介手数料なし □取引決済時に100%現金払い □近所に知られる心配なし |

|

□仲介手数料がかかる

□売却の長期化で余計な費用(固定資産税、補修費など)かかることも □売却を近所に知られる可能性高 |

□適正価格なので、仲介業者の査定よりも低いことが多い

□地方の山林や田んぼなど、買い手を見つけづらい不動産は買取不可 |

| 一般的な仲介業者の場合 | オーディンの

スピード買取の場合 |

|

|---|---|---|

|

□査定額は適正価格より高め(売れるとは 限らない)

□どんな不動産も査定できる |

□日本最速買取(最短48時間)

□全国出張買取無料で対応 □査定額は適正価格にてお伝え □仲介手数料なし □取引決済時に100%現金払い □近所に知られる心配なし |

|

□仲介手数料がかかる

□売却の長期化で余計な費用(固定資産税、補修費など)かかることも □売却を近所に知られる可能性高 |

□適正価格なので、仲介業者の査定よりも低いことが多い

□地方の山林や田んぼなど、買い手を見つけづらい不動産は買取不可 |

|

|

|

|---|---|---|

| □早く売れなくてもいいので、

1円でも高く売りたい方 □地方の森林や田んぼなど、買い手を見つけるのが難しい不動産 |

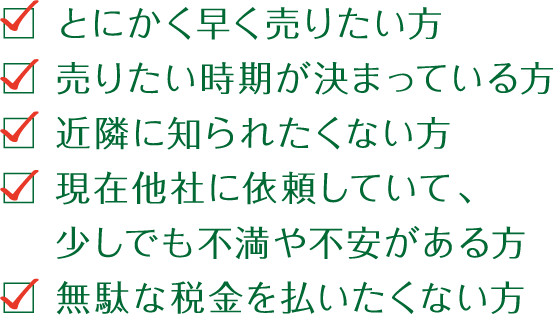

□売りたい時期が決まっている人、

とにかく早く売却したい人 □近隣に知られたくない人 □他所ですでに売りに出してて、ちょっとでも不安や不満ががある人 |

|

一般的な仲介業者の場合 | オーディンの

スピード買取の場合 |

|---|---|---|

| □早く売れなくてもいいので、1円でも高く売りたい方

□地方の森林や田んぼなど、買い手を見つけるのが難しい不動産 |

□売りたい時期が決まっている人、

□とにかく早く売却したい人 □近隣に知られたくない人 □他所ですでに売りに出してて、ちょっとでも不安や不満ががある人 |

売却の相談などを

買取業者に連絡

買取業者のスタッフが

要望や詳細

について

お客様にお伺い

お客様の物件を

現地や役所などで

調査

買取金額を

お客様へご提示

買取金額に

納得すれば契約

手付金などを

お客様にお支払い

お客様へ

残金のお支払い、

必要書類などを

用意し、売買成立

さらに、直接買取会社がいくらすぐに買い取ってくれると言っても、資金の問題などですぐに買えないケースがほとんどです。通常は、買った不動産が売れる見込みがあるのか社内で稟議にかけてから購入を決定し、それから買い取る不動産に合わせて、その都度銀行から融資を受けて買取金を用意します。中には「最短買取」を謳っていても、実情はそうではない場合が多いので注意が必要です。また、実績の少ない会社は銀行からの融資が通らず買い取れない場合もあり、土壇場で契約が反故になる可能性もあり、この点も注意が必要です。

私たちは大阪で39年の不動産業の実績があり、大阪・兵庫・京都の買取はもちろん、お問い合わせは全国に対応しております。

売却の相談などを買取業者に連絡

買取業者のスタッフが要望や詳細についてお客様にお伺い

お客様の物件を現地や役所などで調査

買取金額をお客様へご提示

買取金額に納得すれば契約手付金などをお客様にお支払い

お客様へ残金のお支払い、必要書類などを用意し、売買成立

さらに、直接買取会社がいくらすぐに買い取ってくれると言っても、資金の問題などですぐに買えないケースがほとんどです。

通常は、買った不動産が売れる見込みがあるのか社内で稟議にかけてから購入を決定し、それから買い取る不動産に合わせて、

その都度銀行から融資を受けて買取資金を用意します。

中には「最短買取」を謳っていても、実情はそうではない場合が多いので注意が必要です。

また、実績の少ない会社は銀行からの融資が通らず買い取れない場合もあり、

土壇場で契約が反故になる可能性もあり、この点も注意が必要です。

私たちは大阪で38年の不動産業の実績があり、大阪・兵庫・京都の買取はもちろん、

お問い合わせは全国に対応しております。

こんなお客様は私たちとのお取引をお勧めしておりません、、、

早く売れなくてもいいので、

1円でも高く売りたい方

地方の森林や田んぼなど、

買い手を見つけるのが難しい不動産

弊社では、時間=コストだと考えています。そのため、一刻も早く不動産を現金化をしたい方のために日々営業をしております。ですので、半年、一年以上の時間をかけてでも一円でも高く売りたい方にはおすすめしておりません。

また、私たちが買い手を見つけるのが難しい不動産は、大変申し訳ありませんが私たちで買い取ることができません。

初めまして。オーディン都市開発の西です。

いきなりですが、不動産業界の裏話を少しさせてください。

正直、マンションの一室や中古一戸建てなど、あなたが売りたいと思うような物件は、進んで買いたいという会社が、弊社以外ほとんど無いのが実情です。実は、街の不動産屋さんはまとまった多額の資金を保有していないため、銀行からお金を借りない限り買取がしたくてもできません。さらに買い取った不動産の管理費などのリスクがはらむのも嫌う。だから、うまみの多い仲介しかしません。街の不動産屋のほとんどが仲介業なのはそのためです。逆に、直接買取業者は資金力のある上場企業など大手が中心で、利幅の大きいビル丸ごとやマンション全棟買いなどをするため、中古一戸建てやマンション一室、小さな土地など小さな不動産の売買には目もくれません。

つまり、誤解を恐れずに言ってしまえば、相続不動産のような小さな案件は不動産業界にとって「儲けが少なく中途半端」なんです。こんなに困っている人や売りたい、買ってほしいと思っている人が多いのに、誰もそれを解決しようと本気で思っていないんです。私は修業時代からそんな人たちを目の当たりにしてきました。そして少しでも早く売りたい、現金化したいという人の声に応えるために、今の仕組みを考え自社に導入しました。もちろんしっかりと資金を用意してきましたし、実際に2億円程度までならスグに現金で買い取りをできるようにしています。

そして、資金があっても買取に関連する様々な手続きに時間がかかれば意味がありません。そのため、法律関連手続きの専門家である司法書士と業務提携することで、他社よりも優先して確実に迅速に手続きを進められるようにしています。弊社が最短で48時間、最長でも7日以内に買取が完了するのは、こうした法律の専門家の協力もあるからです。

もちろん買い取った不動産が売れるまでは税金も払いますし、管理のために自分たちで掃除や草取りに出向いたりと面倒が多いのも事実です。でも私たちは喜んでくれる人がいるのなら、それでもいいと思っています。おそらく、ここまで迅速に確実に買い取りできる不動産買取会社は他にないでしょう。

大阪・兵庫・京都1,000件以上の不動産売買の取引をさせて頂いていますが、これだけの買取スピードで、かつトラブルもほとんど起こらないことに関しては、日本一だと自負しています。

もしあなたが、不動産の売却で何か不安や悩みがあるなら、お気軽に私たちにご相談下さい。場合によっては、他社では絶対に聞けないような業界の裏話もするかもしれません。

そして、もしあなたが弊社に相談をされても、弊社へ売っていただかなくても構いません。もちろん無理な営業も一切いたしません。不動産の売却はたいてい初めてで不安がつきまとうものです。私たちはそれを全力で解消したいと本気で思っています。

このホームページが、あなたの判断の一助になれば幸いです。

Copyrightc 2014

大阪・兵庫・京都の不動産査定・売却・買取ならオーディン都市開発株式会社.

All Right Reserved.